来源:紫金天风期货研究所

核心观点:震荡偏强 CFTC管理基金持仓空头回补,多头加仓,净持仓小幅增加。美豆当前优良率67%,环比降低1%,俄亥俄州(产量占比6%)连续四周优良率降低,也验证了此前Pro Farmer的巡察结果(该州结荚数偏低),伊利诺伊州优良率连续三周下滑,最新为64%(环比降6%,历史五年同期均值65%)。据彭博对美豆单产的预测来看,依旧认为俄亥俄和伊利诺伊州的单产潜力优秀,结合概率和天气预报(凉爽少雨),全美最终单产很有希望触及53蒲/英亩。美豆24/25周度净售环比增加。从价差来看,南美贴水涨幅较大,美豆当前更有性价比。巴西出口重点转向,ANEC对8月出口的最新预估不及上期,市场担忧巴西新季大豆播种延迟和美国水位问题。国内近月供应大,油厂开机压榨高位,市场情绪好转,豆粕进入去库通道。叠加菜系反倾销事件影响,预计连粕短期震荡偏强。

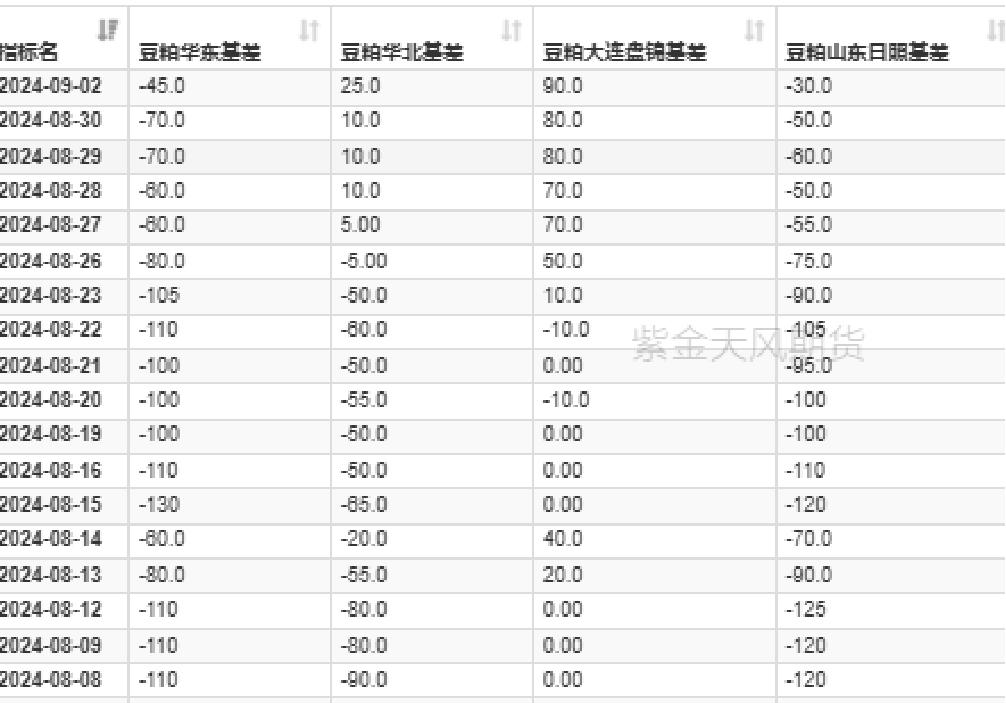

现货基差:中性偏多 9.2华东现货基差01-45元/吨,基差反弹,盘面震荡上行。

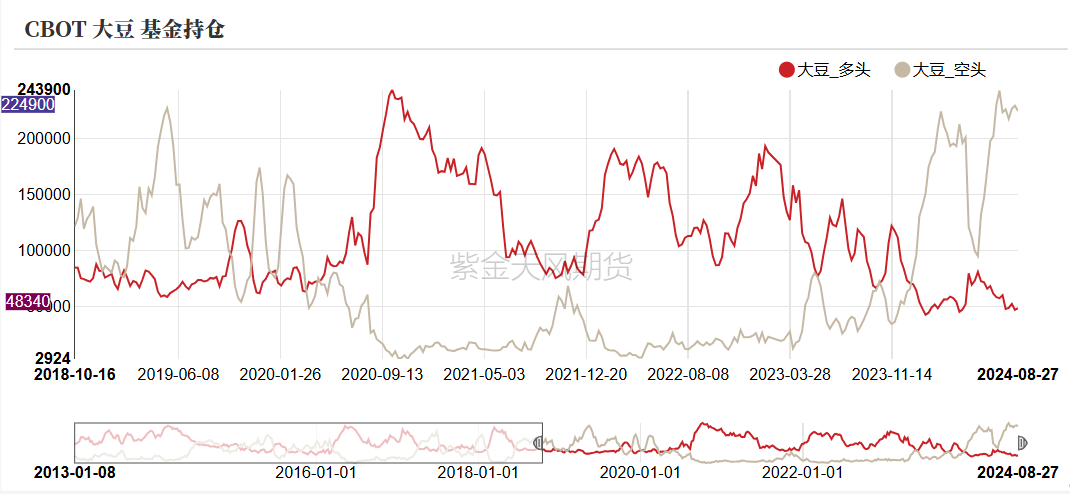

美国大豆:中性偏多 美豆CFTC空头回补,多头加仓,净持仓小幅增加。当前干旱占比12%,环比提高4%。优良率67%,环比降低1%,美豆23/24累计出口进度赶上去年同期,24/25周度净售环比增加。从价差来看,美豆当前更有性价比。

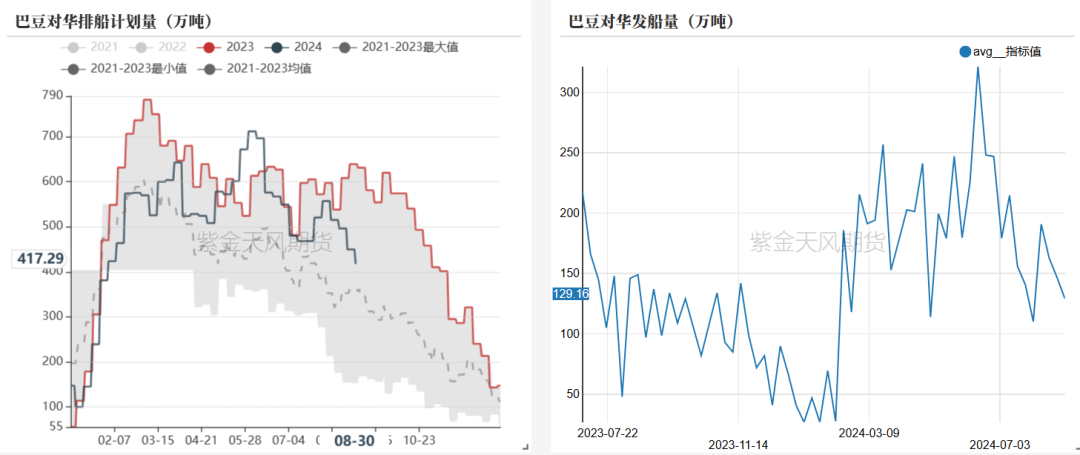

南美大豆:中性偏多 南美贴水上涨,巴西大豆7月出口环比减少,同比增加,累计出口高于去年同期,ANEC预计巴西8月大豆出口量为774万吨,出口重点转向玉米,巴西大豆对华排船计划量、发船量减少。阿根廷大豆7月出口环比减少,累计出口高于去年同期。

到港库存:中性 本周到港大豆数量环比减少,港口大豆环比小幅去库,同比增幅较大,近月预计到港数量大,油厂豆粕进入去库通道。

开机压榨:中性偏空 截至8.30当周,125家油厂大豆实际压榨量为205.18万吨,开机率58%(前周压榨量204.78万吨,开机率为58%)。预计下周开机压榨大幅提高。

消费库存:中性 提货有所增加,但新增成交依旧惨淡。下半年养殖端消费支撑环比好转。

美国

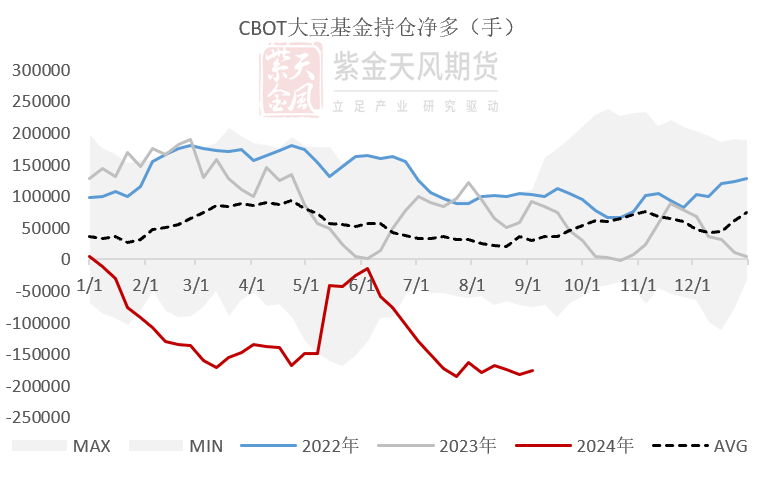

管理基金持仓:空头回补、多头加仓,净持仓小幅增加

截至8.30当周,CBOT大豆基金空头持仓量为22.49万手,前周22.96万手;多头持仓量为4.8万手,前周4.69万手;净持仓-17.66万手,前周-18.28万手,美豆主力最新一周呈现反弹态势。

9.2(周一),受美国劳动节假期影响,CBOT农产品期货休市一日。

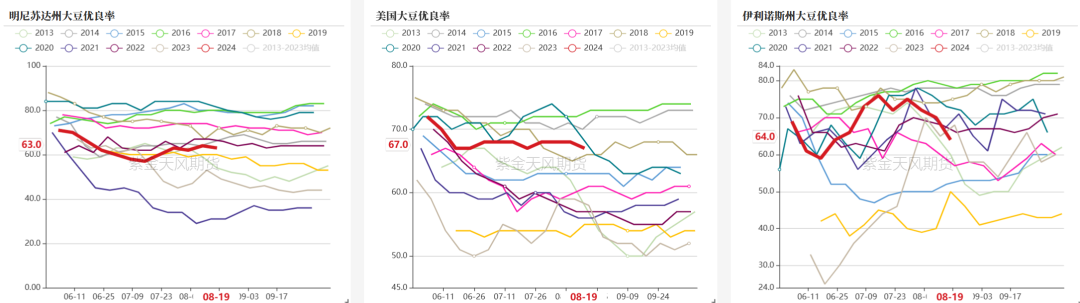

优良率:环比降低1%

截至8.26,美豆主产区优良率67%(环比下降1%),上年同期58%。

俄亥俄州(产量占比6%)连续四周优良率降低,也验证了此前Pro Farmer的巡察结果(该州结荚数偏低),伊利诺伊州优良率连续三周下滑,最新为64%(环比下降6%,历史五年同期均值65%)。不过根据彭博对美豆单产的预测来看,依旧认为俄亥俄和伊利诺伊州的单产潜力优秀。

优良率:环比降低1%

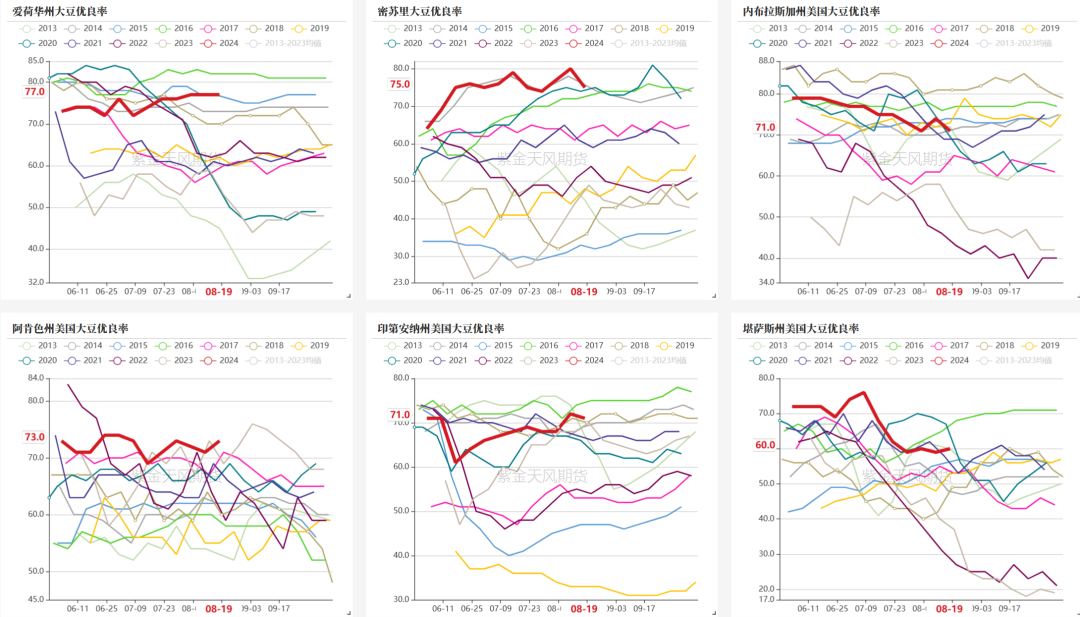

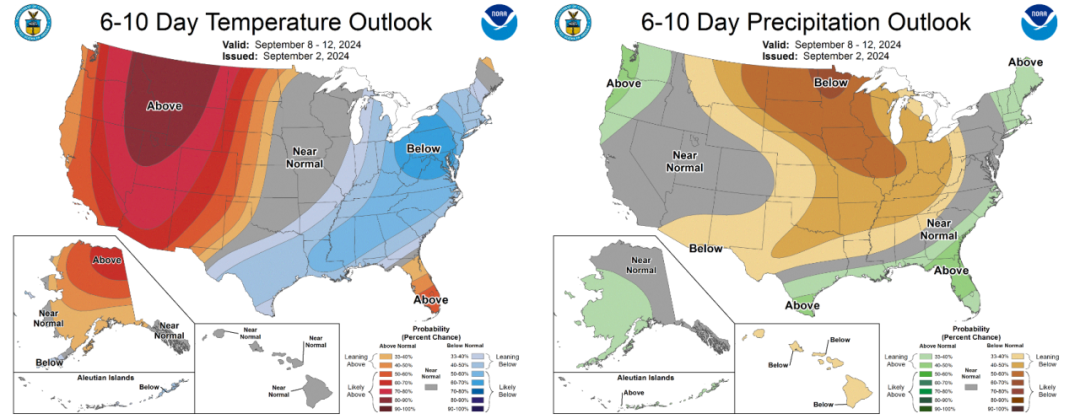

干旱面积环比上升,天气预报凉爽少雨

8.27,美豆主产区干旱面积占比是12%(环比提高4%)。

未来6-10天(9.8-9.12),主产区大部分仍然没有降雨,但整体气温相对凉爽,当前有90%的美豆处于结荚期,落叶率不到5%,这个阶段的确仍需要一定的水分,但不得不承认的是,时间来到这个节点,天气炒作的窗口越来越窄。直到次年1月,美农都会对美豆单产进行调整,结合概率和当前天气来说,全美最终单产很有希望触及53蒲/英亩。

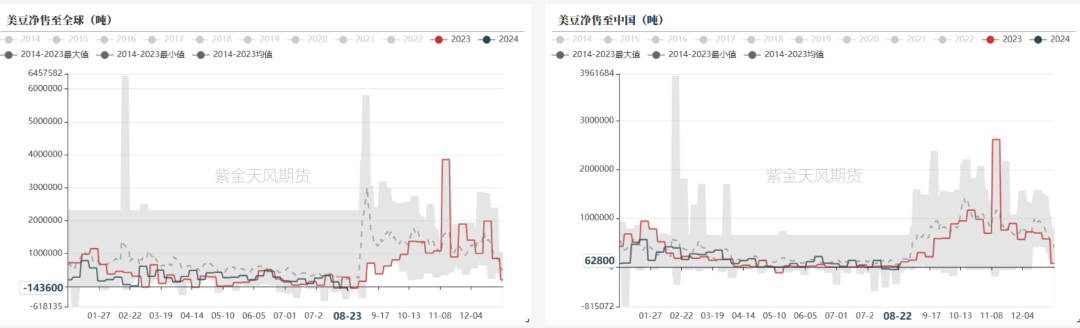

美豆净售:24/25年度净售环比增加

对全球:8.23当周,美豆24/25年度净销售26.2万吨(上周16.8万吨);

对华:8.22当周,24/25年度净销售87万吨(上周92.6万吨)。

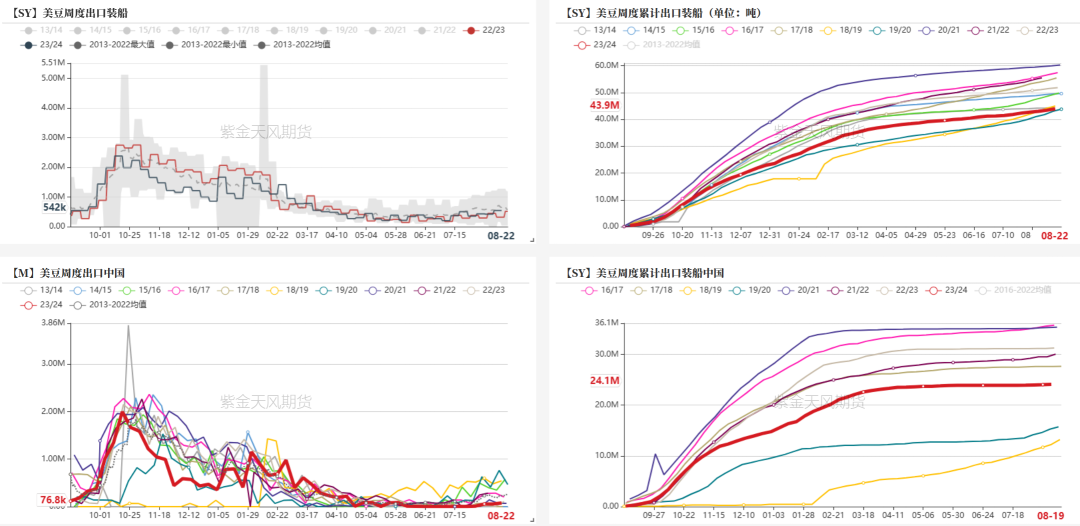

美豆出口:进度赶上去年同期,出口环比增加

对全球:8.23当周出口54万吨(前周42万吨)。累计出口+未执行为4566.6万吨,出口进度95.61%,赶上去年同期;

对华:8.22当周,对华出口7.7万吨(前周5.5万吨)。23/24年度累计对华出口+未执行2451.8万吨(少于上年同期的3137.7万吨)。

巴西、阿根廷

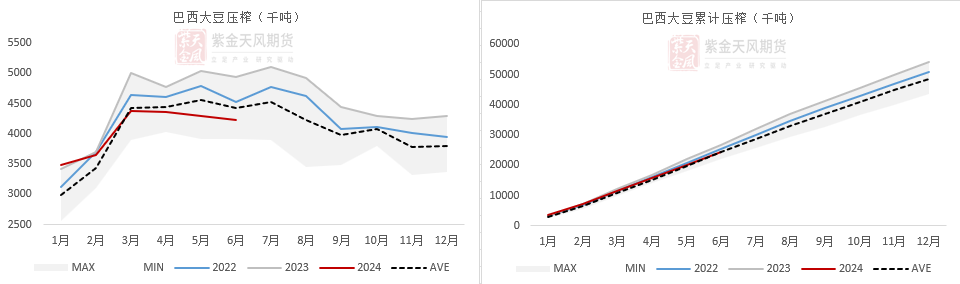

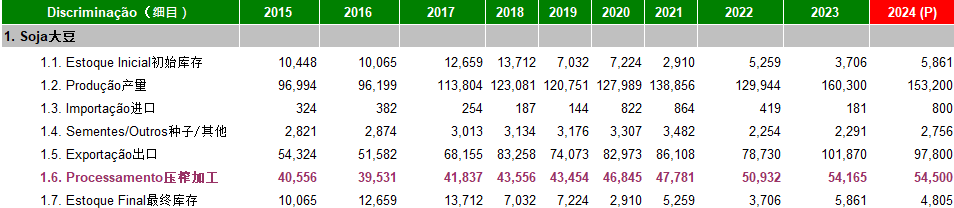

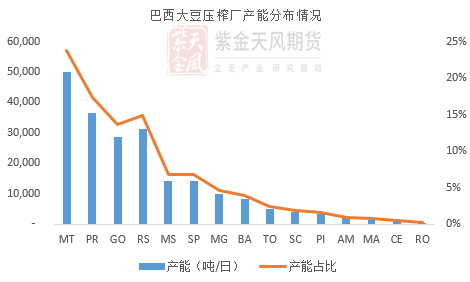

巴西大豆产量预估及月度压榨

Abiove对2024年(日历年度)的巴西大豆产量最新预估为1.532亿吨(与7月预估持平),其中9780万吨用于出口,5450万吨用于国内压榨。6月,巴西压榨大豆422.2万吨(5月428.9万吨,去年同期493万吨),1-6月累计压榨2437.2万吨大豆,低于去年同期的2687.1万吨。

巴西国内大豆压榨产能分布

巴西大豆压榨厂分布较为集中,CR5的产能占比76.5%,分布于MT(马州,占比23.8%,4.99万吨/日)、PR(帕拉纳州,占比17.4%,3.64万吨/日)、GO(戈亚斯州,占比13.6%,2.86万吨/日)、RS(南里奥格兰德州,占比14.9%,3.12万吨/日)、MS(南马州,占比6.8%,1.43万吨/日)。

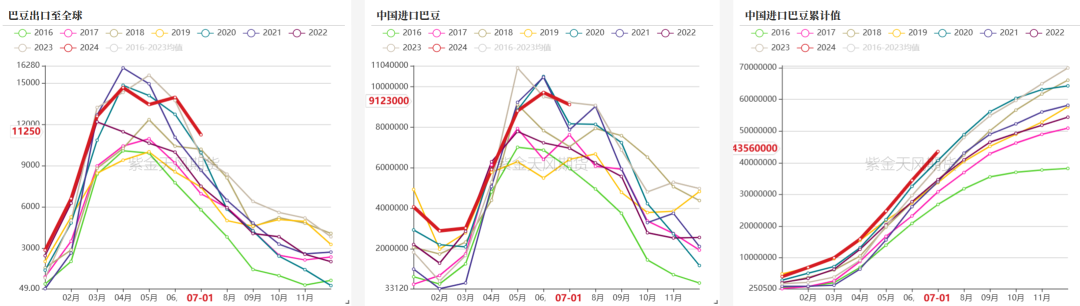

巴西大豆出口:预计8月出口774万吨

7月,巴西出口大豆1125万吨(环比减269.7万吨,同比增155.4万吨),中国进口巴西大豆912.3万吨,1-7月累计进口巴豆4356万吨(去年同期3888万吨)。巴西全国谷物出口商协会ANEC预计巴西8月大豆出口量为774万吨,低于前一周预测的816万吨,主要由于港口出口重点转向玉米。若兑现,则同比增17.2万吨。

巴西大豆排船:对华排船、发船环比减少,累计发船高于去年同期

截至8.30当周,巴豆对华排船计划量为417.29万吨(前周449.7万吨),发船量为129.2万吨(前周146.7万吨)。23/24年度累计对华发船5625.5万吨(去年同期5493万吨)。

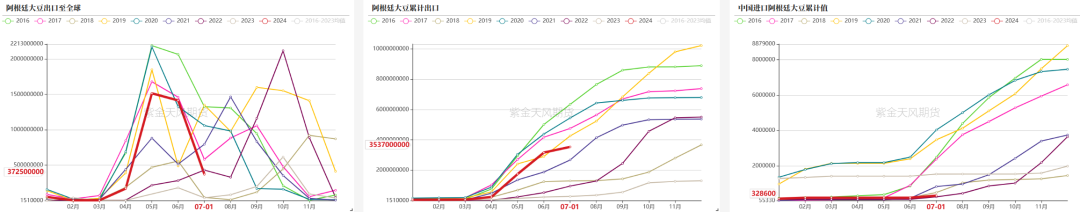

阿根廷大豆出口:环比减少,累计出口高于去年

7月,阿根廷出口大豆37.25万吨(上月141.6万吨),1-7月累计出口353.7万吨(去年同期271.6万吨)。

中国

期现:基差反弹,盘面震荡上行

豆粕:9.2(周一),豆粕现价为2501-45元/吨,上周01-80元/吨,基差反弹。

市场担忧受巴西天气影响,巴西大豆播种延迟,以及美国水位问题,叠加国内情绪好转,本周盘面震荡上行。

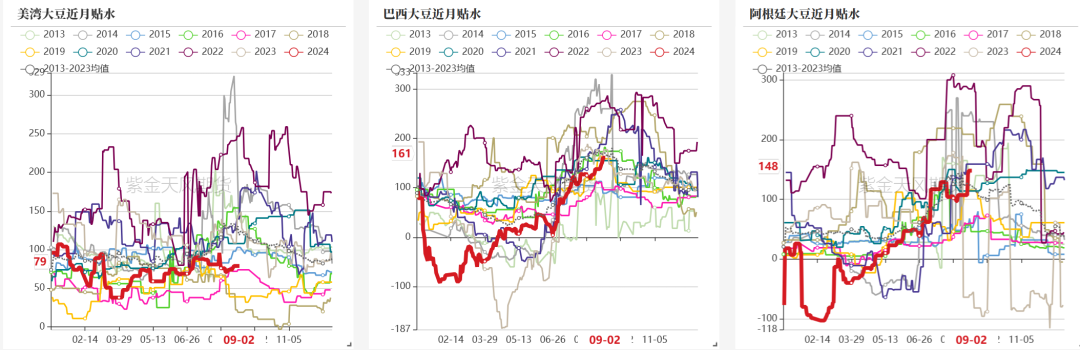

产地贴水:南美贴水上涨,美巴价差扩大

9.2,美湾、巴西、阿根廷产地贴水分别为79美分/蒲(周度持平)、161美分/蒲(前周138美分/蒲)、148美分/蒲(前周107美分/蒲)。市场讨论巴西天气因素可能导致新作延迟播种,而美湾聚焦孟菲斯水位题材。

美巴价差-82美分/蒲(前周-59美分/蒲),美巴价差扩大。

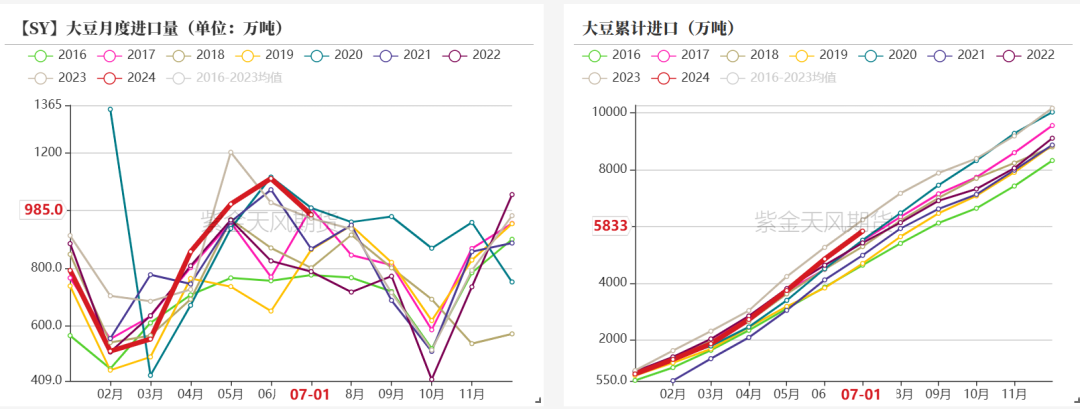

中国大豆进口:7月环比减少,累计进口不及去年

据海关数据,7月我国进口大豆985万吨,环比减少126万吨,上年同期973万吨。1-7月累计进口大豆5833万吨,去年同期6230万吨。

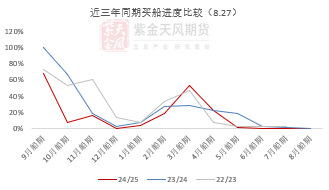

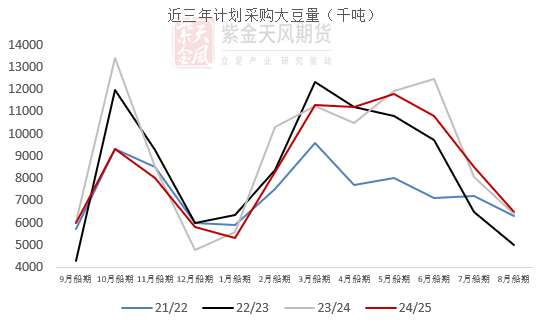

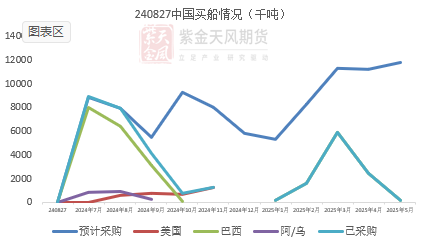

买船:买船较少,进度偏慢

8.27当周,进口大豆榨利有所好转,但是新买的大豆依旧不多,9月1船,10月2船。

从同比进度上看,近月船期买的相对慢。

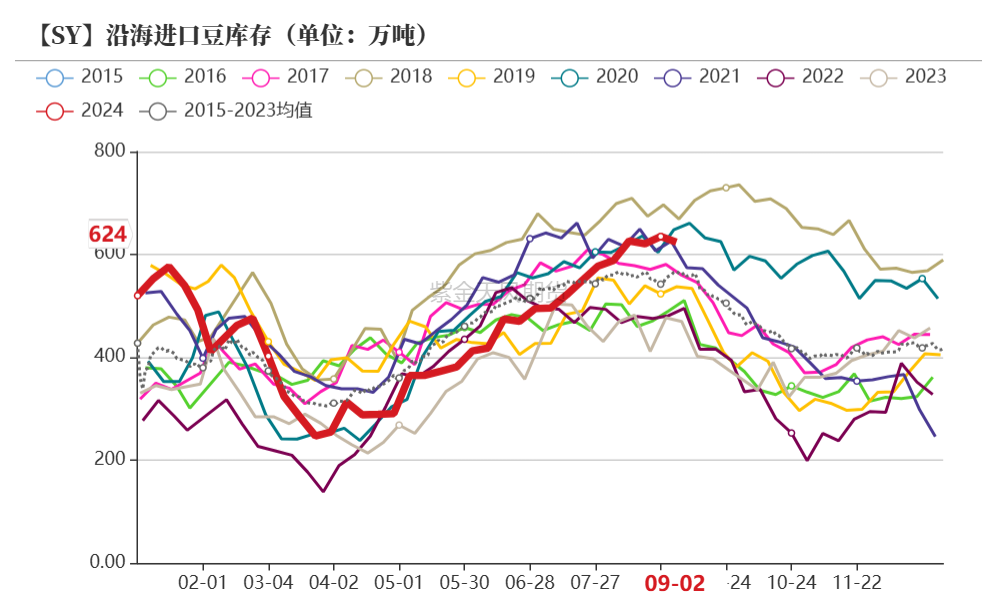

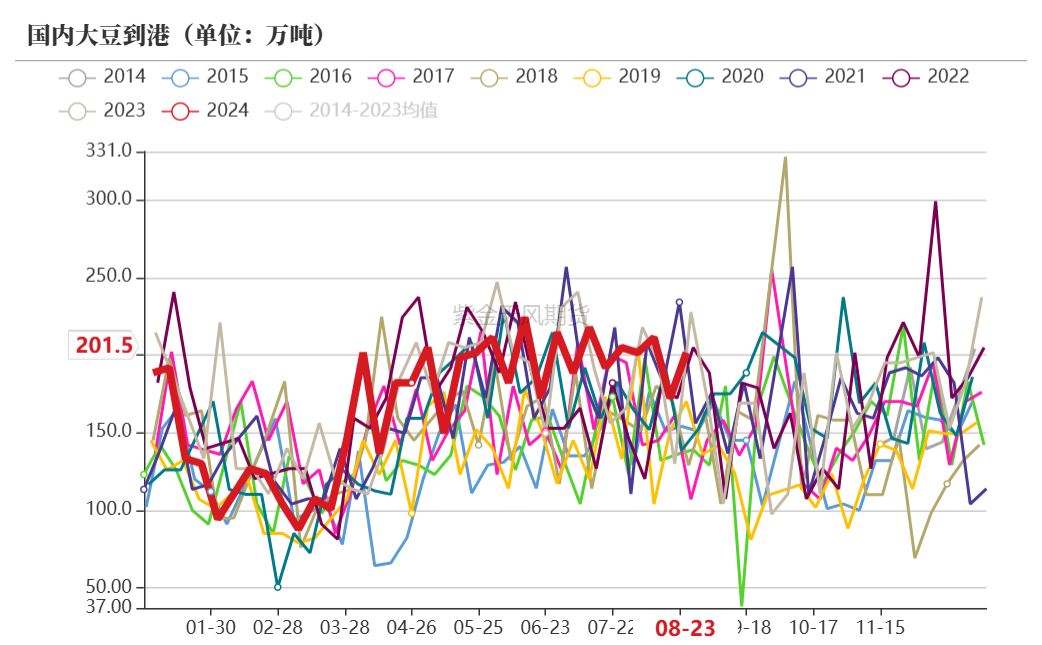

大豆到港量及港口库存:环比到港、港口库存减少

大豆到港量:截至8.30当周,国内大豆到港189万吨,前周为221万吨。预估8月到港1200万吨,9月940万吨(钢联预估867.75万吨),10月680万吨,11月700万吨。

大豆港口库存:截至8.30当周,全国港口大豆库存879.85万吨,环比上周减少20.68万吨,同比去年增加222.37万吨。

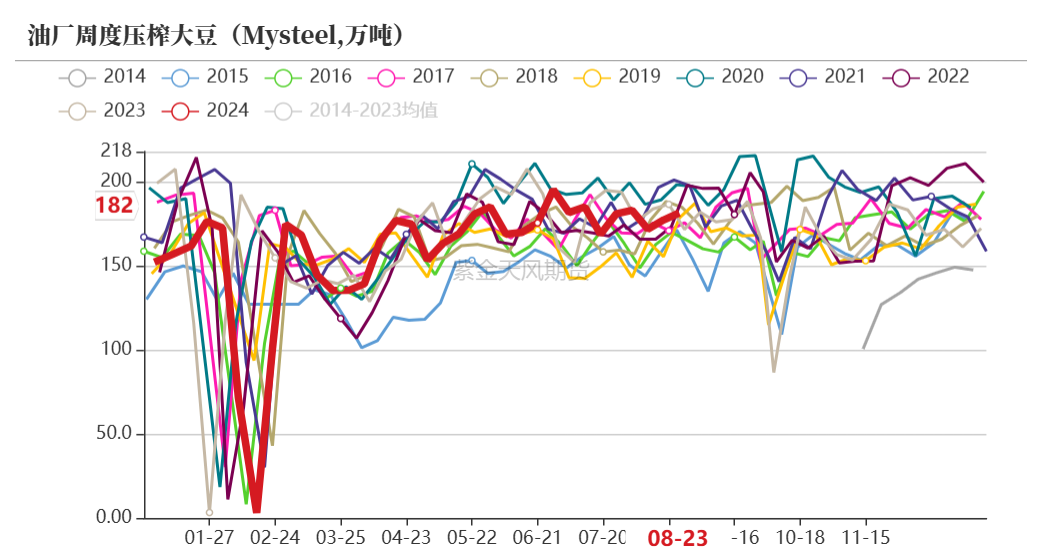

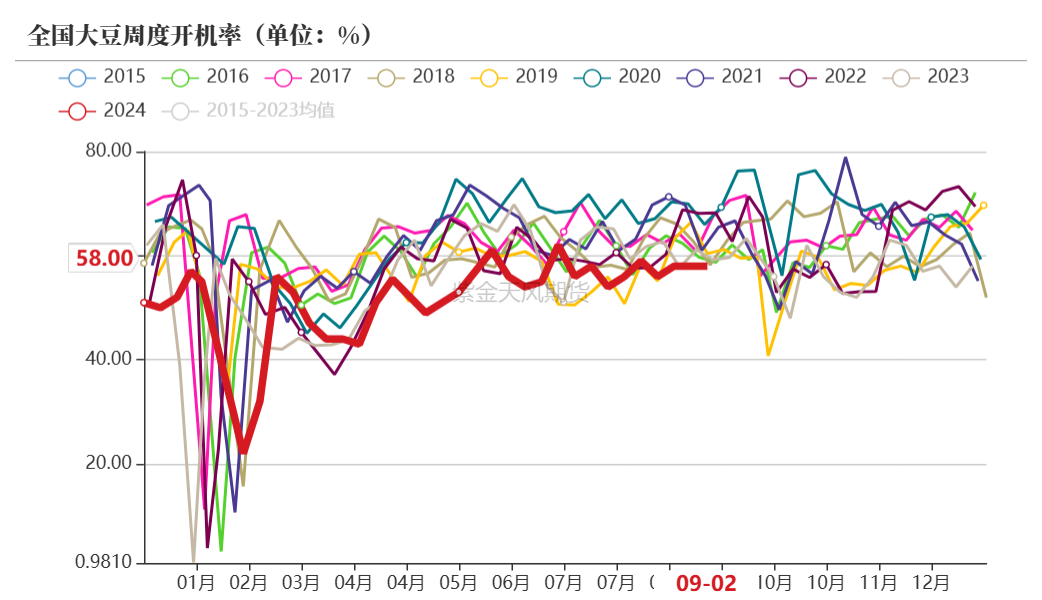

压榨开机:油厂开机压榨提高,预计下周大幅上升

截至8.30当周,125家油厂大豆实际压榨量为205.18万吨,开机率58%(前周压榨量204.78万吨,开机率为58%)。

预计下周(8.31-9.6)国内油厂开机率大幅上升,油厂大豆压榨量预计219.47万吨,开机率为62%。

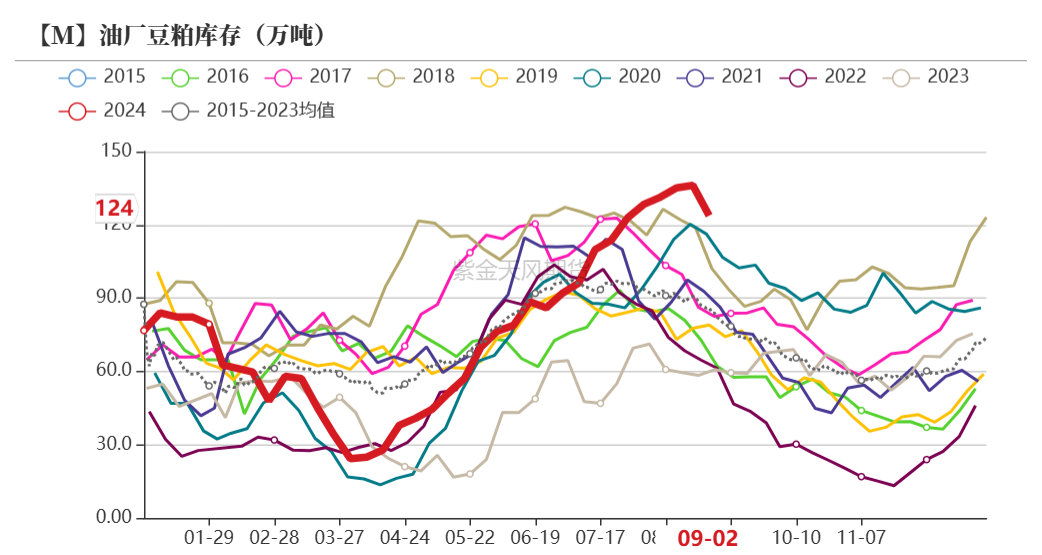

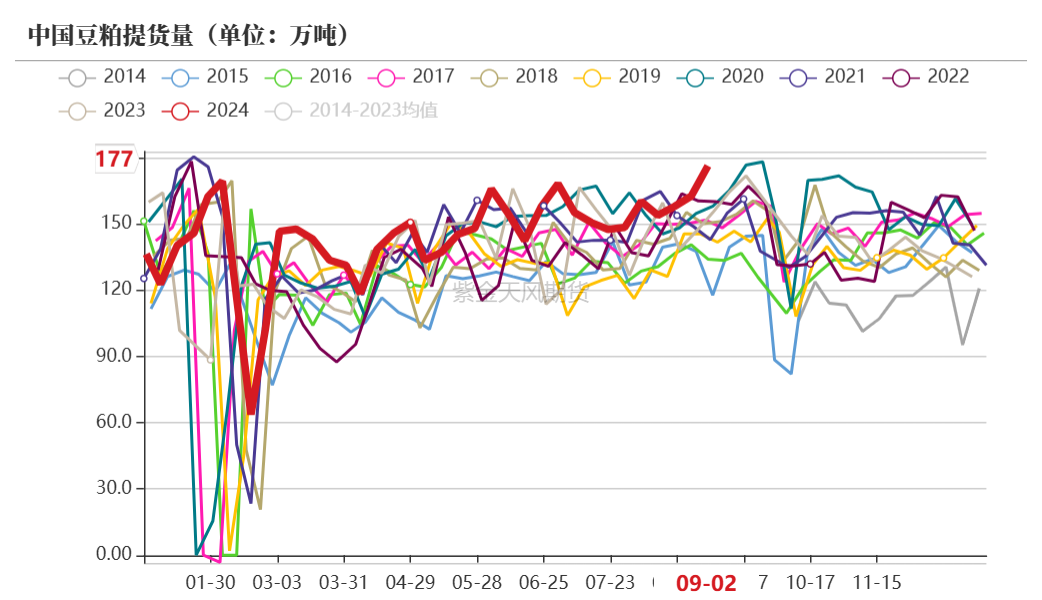

消费库存:豆粕进入去库通道

提货:截至9.2当周,豆粕提货量为177万吨。

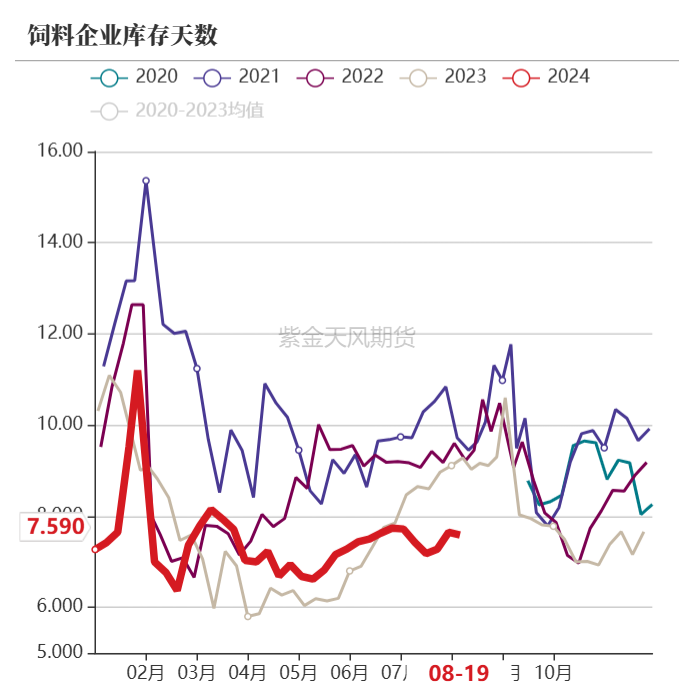

饲企物理库存天数:物理库存天数7.59天。

库存:截至8.30当周,豆粕库存138.58万吨,较上周减少11.28万吨,减幅7.53%,同比去年增加60.66万吨,增幅77.85%。

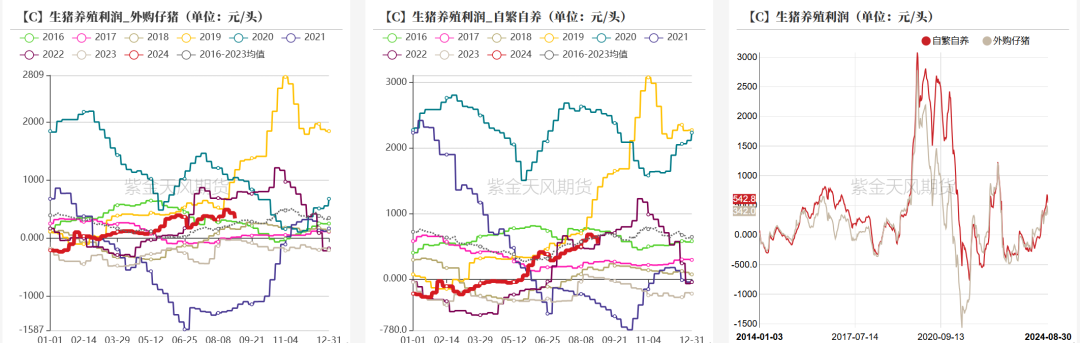

下游养殖

生猪养殖利润小幅回落

截至8.30当周,自繁自养利润542.76元/头,外购仔猪养殖利润342.02元/头。

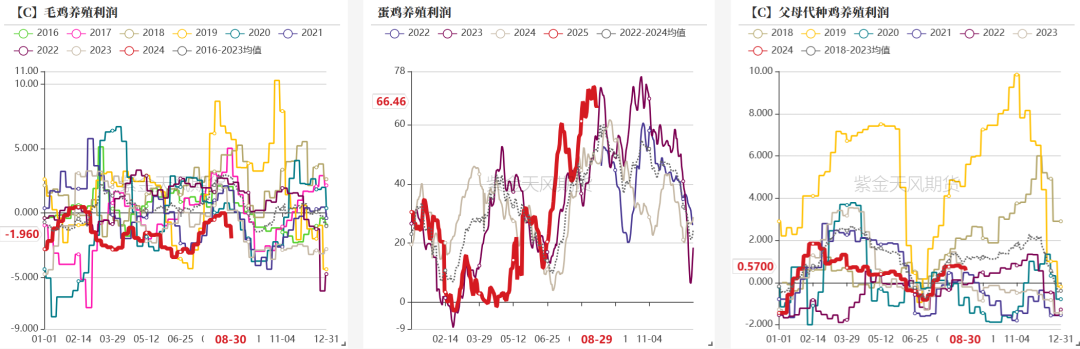

禽类养殖利润回落

截止8.30当周,毛鸡周度养殖利润-1.96元/只,上周-0.99元/只,周度恶化0.97元/只。父母代种鸡周度养殖利润0.57元/只,上周0.71元/只,周度恶化0.14元/只。蛋鸡周度养殖利润为66.46元/只,周度回落2.04元/只。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论