来源:紫金天风期货研究所

核心观点:中期偏空 四季度等待巴西最终产量落地,如果没有意外扰动,进入新榨季后,随着北半球恢复式增产,内外糖价依然维持弱势。国内定价预期在糖浆和新季甜菜糖之前做选择,关注1-5反套及内外走扩可能。

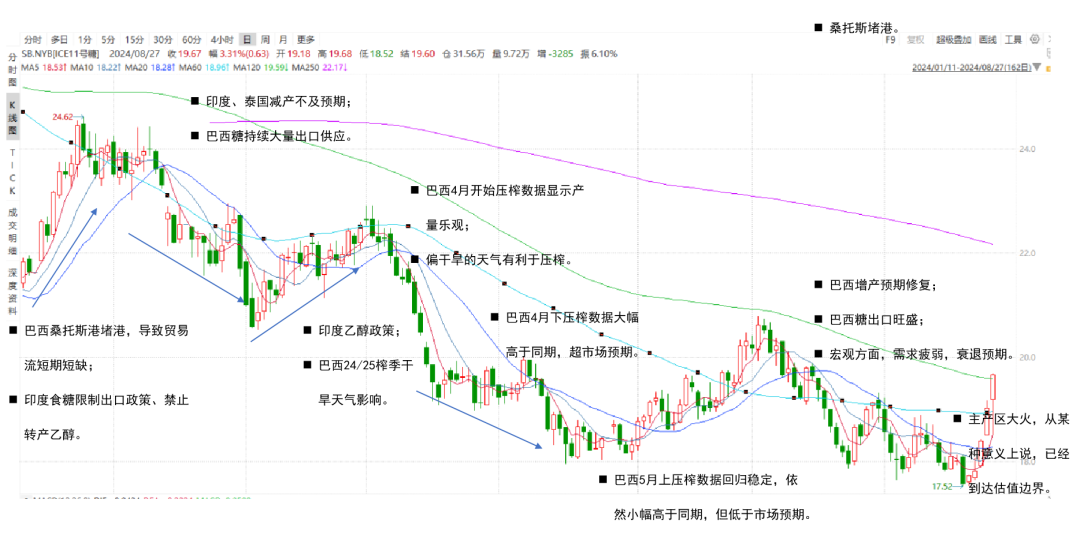

国外生产:中期偏空 关注巴西2024/25榨季最终产量落地,这是内外能否再次走扩的关键。印度减产不及预期,短期可能释放200万吨左右出口;泰国出口量不及570万吨预期,预计在490万吨左右,但是市场对泰国24/25榨季持乐观预期。

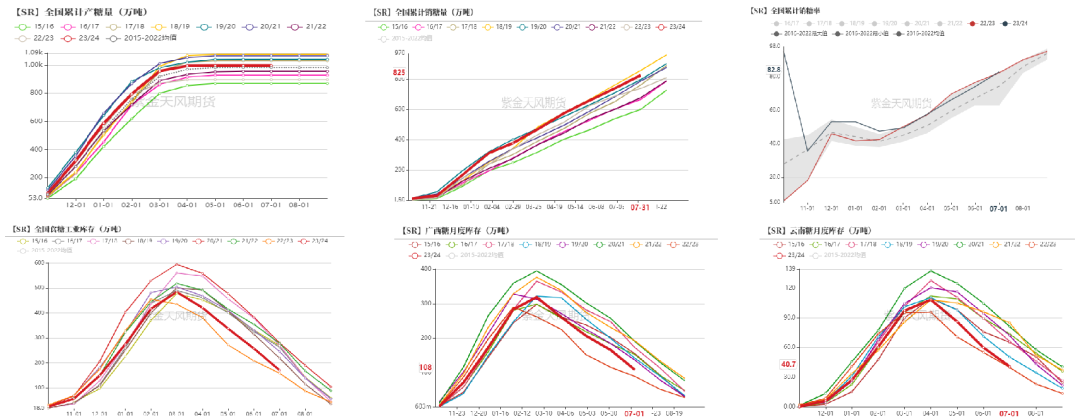

国内产销:偏多 2023/24年制糖期全国共生产食糖996.32万吨,同比增加99万吨,增幅11.03%。截至7月底,全国累计销售食糖825.14万吨,同比增加86.68万吨,增幅11.74%;累计销糖率82.82%,同比加快0.53个百分点。

进口利润:中期偏空配额外进口利润在当前关闭,后续8-9月预计仍有30-50万吨配额到港,存在未来配额外再次打开的可能性。

整体库存:偏多 食糖工业库存171.18万吨,仅比22/23榨季增加12.27万吨。

醇油:远期偏多 醇油比0.67,乙醇仍存优势。含水乙醇折糖价与原糖价差在缩小,预计制醇比在25/26榨季存在转向的可能性。

原白价差:中期偏空 原白价差回落至119美元/吨,但仍高于国际糖加工成本,刺激加工糖开机。

行情回顾

原糖 - 阶段性触底

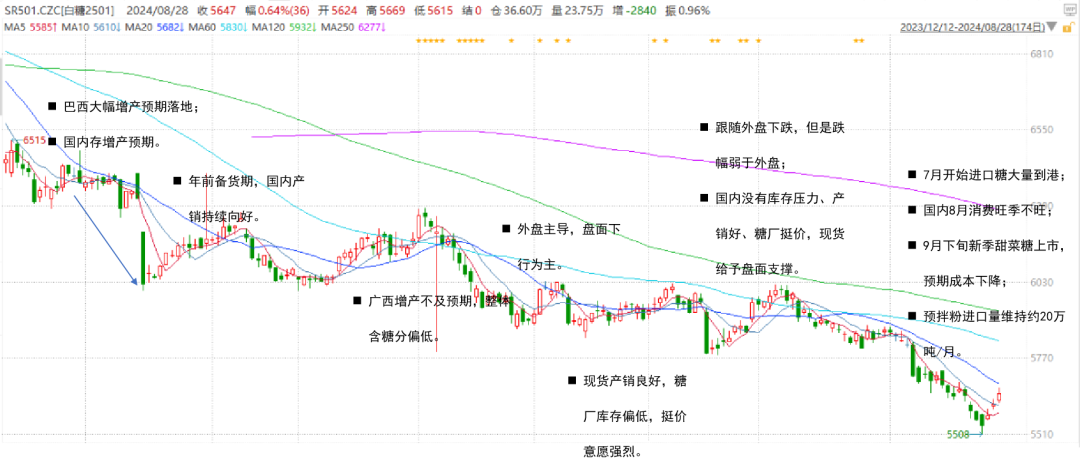

郑糖 - 行情相对外盘滞后了一个季度

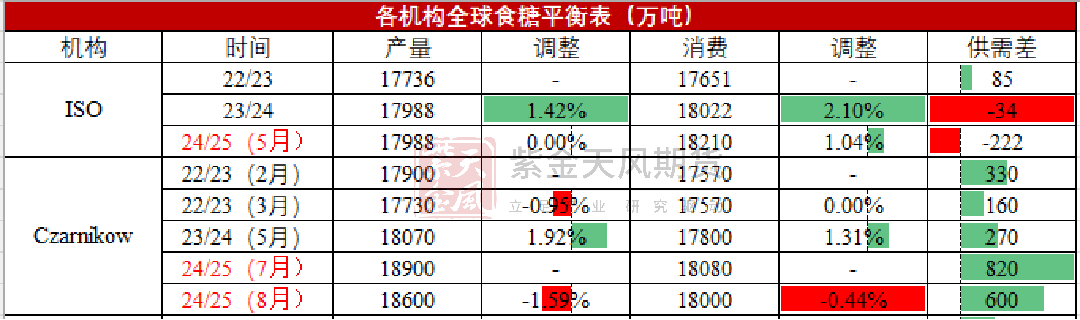

全球:关注巴西最终产量

全球:2024/25年度维持供应过剩预期

据荷兰合作银行(Rabobank)分析师称,2023/24年度全球食糖供需过剩量预计为320万吨,2024/25年度的供应过剩量为70万吨。

StoneX预计2024/25年度全球糖市供应过剩121万吨,5月预计为过剩251万吨。

英国贸易公司Czarnikow估计,在2024/25年度全球食糖过剩量将为590万吨,比6月预测下调290万吨,主要因为干旱气候或影响巴西中南部和俄罗斯的生产前景。

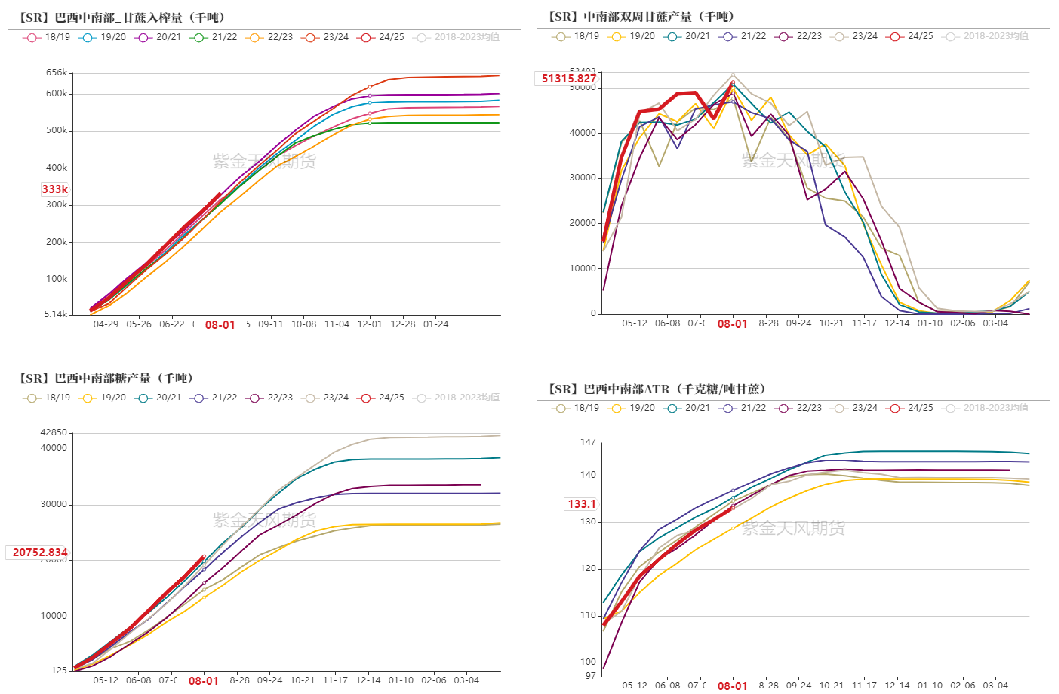

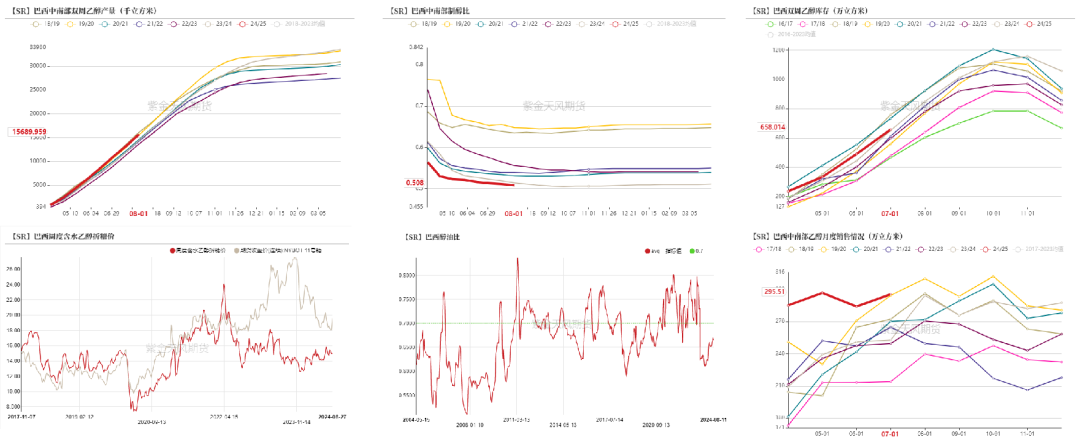

巴西:入榨量同比减少,但是累计同比增幅仍达7.98%

7月下半月,巴西中南部地区甘蔗入榨量为5131.6万吨,较去年同期的5309.5万吨减少177.9万吨,同比降幅3.35%;甘蔗ATR为146.85kg/吨,较去年同期的144.07kg/吨增加2.78kg/吨;制糖比为50.28%,较去年同期的50.63%减少0.35%。产糖量为361万吨,较去年同期的369万吨减少8万吨,同比降幅达2.16%。

2024/25榨季截至7月下半月,巴西中南部地区累计入榨量为33288.4万吨,较去年同期的31212.2万吨增加2076.2万吨,同比增幅达6.65%;甘蔗ATR为133.10kg/吨,较去年同期的132.92kg/吨增加0.18kg/吨;累计制糖比为49.16%,较去年同期的48.62%增加0.54%。累计产糖量为2075.3万吨,较去年同期的1921.9万吨增加153.4万吨,同比增幅达7.98%。

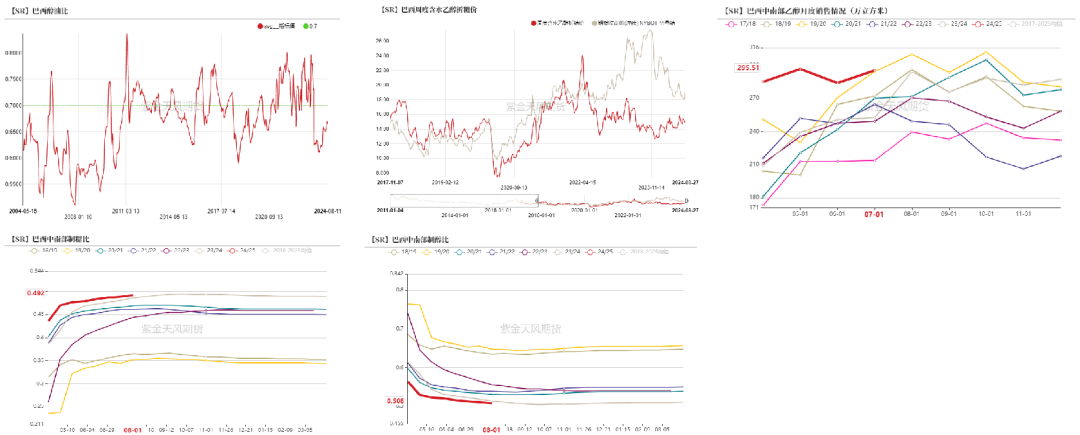

巴西制醇比低于五年同期水平

截至7月下半月,产乙醇25.49亿升,较去年同期的24.64亿升增加0.85亿升,同比增幅3.47%。累计产乙醇156.9亿升,较去年同期的144.39亿升增加12.51亿升,同比增幅达8.66%。

尽管醇油比0.665,小幅回升,但乙醇存在优势。同时需要关注的是含水乙醇折糖价与食糖的价差本身在缩窄。

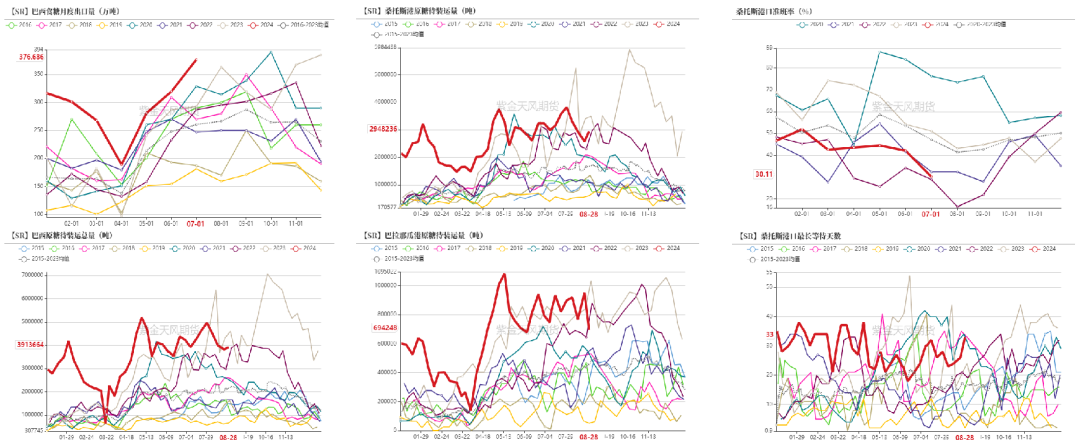

巴西出口量为近十年最高水平

截至8月28日当周,巴西港口等待装运食糖的船只数量为93艘,此前一周为91艘。港口等待装运的食糖数量为391.37万吨(高级原糖数量为377.09万吨),此前一周为383.38万吨,环比增加7.99万吨,增幅2.08%。

巴西8月前四周出口糖和糖蜜280.62万吨,日均出口量为16.51万吨。

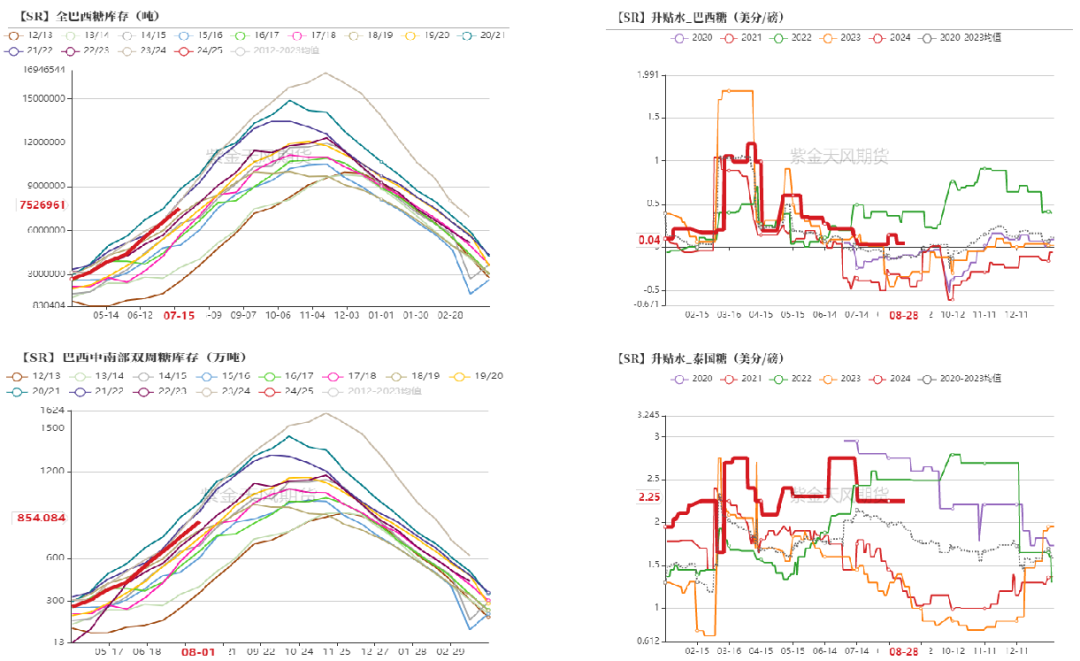

巴西糖库存从产量匹配角度看尚可

巴西中南部双周糖库存累积,虽然产量高位,但是整体库存管理情况从匹配的角度看尚可,得益于旺盛的出口;

巴西出口量较大,对应贴水下降至0.04美分/磅。

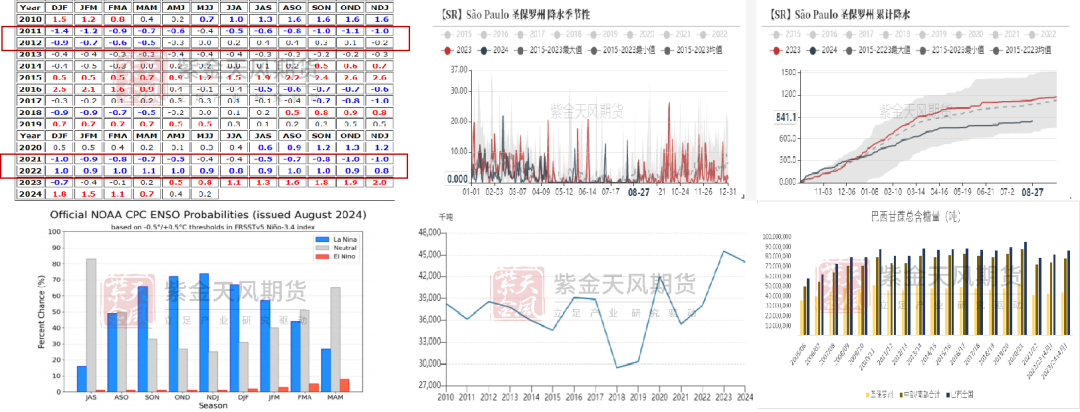

巴西的两个点:1、干旱天气是否可能导致提前收榨?

巴西累计降水明显低于过去均值水平,针对干旱天气,我们需要观察干旱天气在多大程度上影响产量。

历史可参考年份为,2011/12榨季、2014/15榨季和2021/22榨季,其中2011/12榨季和2021/22榨季均受拉尼娜现象影响,2014/15榨季则因“大气阻塞”的风动现象改变南美洲风的正常路径导致南巴西降雨偏少。2024年巴西干旱与厄尔尼诺有关。

当前ENSO处于中性状态。在接下来的几个月里,中性厄尔尼诺现象预计将持续,La Niña有望在9月至11月期间出现(66%的可能性),并持续到2024-25年北半球冬季(11月至1月的可能性为74%)。预计拉尼娜对巴西25/26年度的产糖量可能产生的影响大于24/25年度。

巴西的两个点:2、制糖比

我们关注到几个特点:近年高位的制糖比、近年低位的制醇比、含税乙醇制糖价在与糖价靠拢、醇油比价在上升、巴西乙醇销量高位。

在这里可以提前关注一下制糖比下行的转折点什么时候带来?是否对应糖价的底部和拐点。

针对底部和拐点的问题,更多期待可以放在25/26年度,等待气候条件的共振。

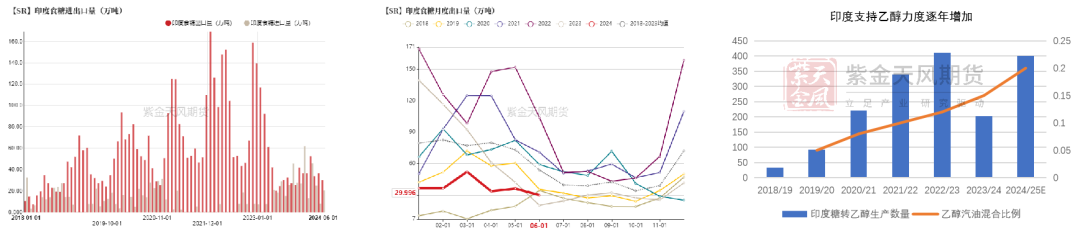

印度:24/25榨季糖产量预计接近3330万吨

印度糖和生物能源制造商协会(ISMA)近期发布的数据显示,根据2024年6月下旬获得的卫星图像,印度甘蔗总种植面积约为561万公顷,印度2024/25榨季前景较好,预计印度2024/25榨季糖产量约为3330万吨。

印度食糖的消耗除了本身消费外,主要通过两个口径取得平衡,出口+糖转乙醇。

同时,我们关注到近年来进口量有所增加,而出口仅在200-300万吨水平,主要原因在于印度大力发展糖转乙醇事业。

印度逐步退出全球食糖供应。

印度大力支持发展乙醇计划,同时退出全球食糖供应

印度食品部8月28日的公告公布了2024年9月的食糖内销配额为235万公吨,环比增加15万公吨,同比减少15万公吨。

印度通过鼓励糖厂建立乙醇生产厂、加强和巴西乙醇生产方面的合作,大力支持糖转乙醇事业。

印度政府认为乙醇混合计划对于实现绿色能源承诺和增强糖厂的财务稳定性至关重要,目前正在考虑从2024年11月开始提高乙醇价格的提案,同时还提倡原料多样化,以实现到 2025/26年乙醇掺混率达到20%的目标。

市场对24/25年度泰国食糖产量抱有较高期待

据泰国商务部,2024年1-7月泰国出口食糖283.1万吨,若按照此节奏出口,预计年出口量在485-500万吨,难以达到此前570万吨的预期。

但是市场对于24/25年度泰国食糖产量持乐观态度,预期能到达900-1000万吨,因此新年度的出口量也相应调高至560万吨预期。

总结

我们再次梳理从5月到8月食糖产量的边际变化,都有不同程度的调增。

其中,巴西的产量,虽然目前仍然给出持平的预期,当前节奏良好,但是干旱天气,仍存在提前收榨的可能。

印度和泰国都有比较良好的产量预期。

2024/25年度全球大概率增产。

从全球供应来说,我们更关心巴西的出口。

那么巴西糖24/25年度产量的扰动在于干旱天气是否可能不达4200的预期;25/26年度的扰动在于制糖比是否会出现边际下行。

四季度是巴西糖最终产量落地的关键节点,也是国际原糖定价的锚定。如果没有超预期的减产,很难看到糖市走强。

数据来源:ISO,Datagro,紫金天风期货

国内食糖:按照最低锚定定价

农村农业部预计2024/25年度产量增至1100万吨

8月对中国食糖供需形势预测与上月保持一致,维持总产量达到1100万吨;

分品种来看,甜菜糖、甘蔗糖均存增产预期。

9月下旬开始,甜菜糖率先开榨,甜菜收购价格值得关注。

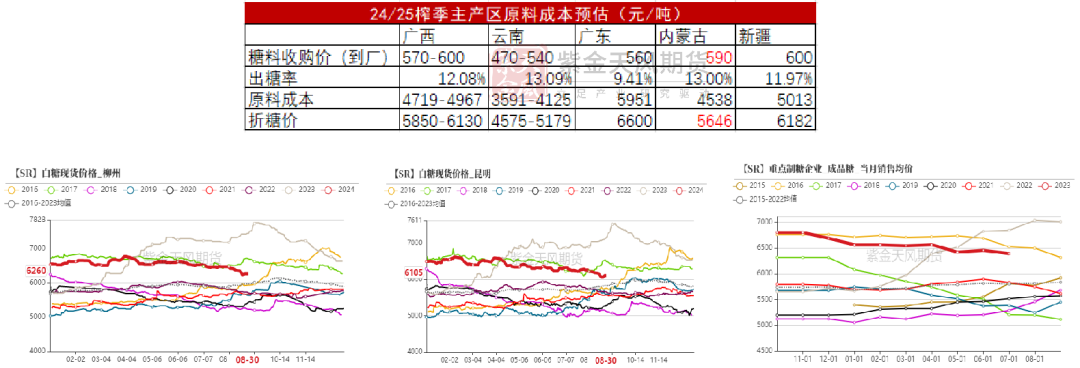

新季甜菜糖价格预估给出盘面锚定选择

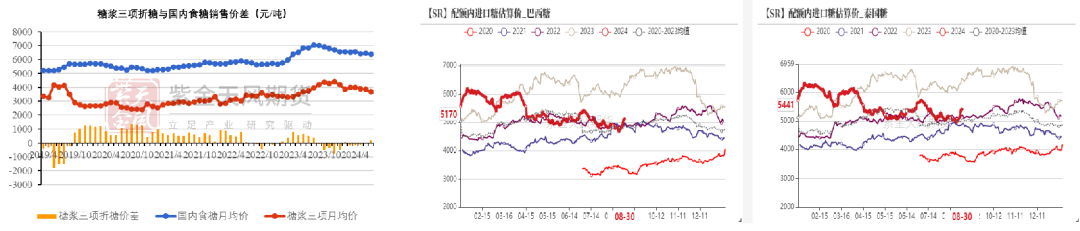

内蒙甜菜即将在9月下旬进入榨季,甜菜糖收购价为市场定价,预计降至590-620元/吨,折算糖价在5646元/吨,完全成本在6100元/吨左右。

我们可以清晰地看到按照新季甜菜糖成本价已经与01合约价格贴合,在货权尚未从糖厂转移之前,预计对现货存在一定成本支撑。

甘蔗糖的收购价相对刚性,因此我们暂时使用23/24榨季数据作为参考,仅云南低价糖尚存竞争力。

产销旺盛,低库存或成为糖厂挺价基础

2023/24年制糖期全国共生产食糖996.32万吨,同比增加99万吨,增幅11.03%。截至7月底,全国累计销售食糖825.14万吨,同比增加86.68万吨,增幅11.74%;累计销糖率82.82%,同比加快0.53个百分点。食糖工业库存171.18万吨,同比增加12.27万吨。

食糖工业库存171万吨,仅比22/23榨季高12万吨。广西、云南的低库存或成为四季度甘蔗糖挺价的有力支撑,这种支撑更多体现在内外价差。

进口:多口径放量冲击,成为三季度国内下跌主因

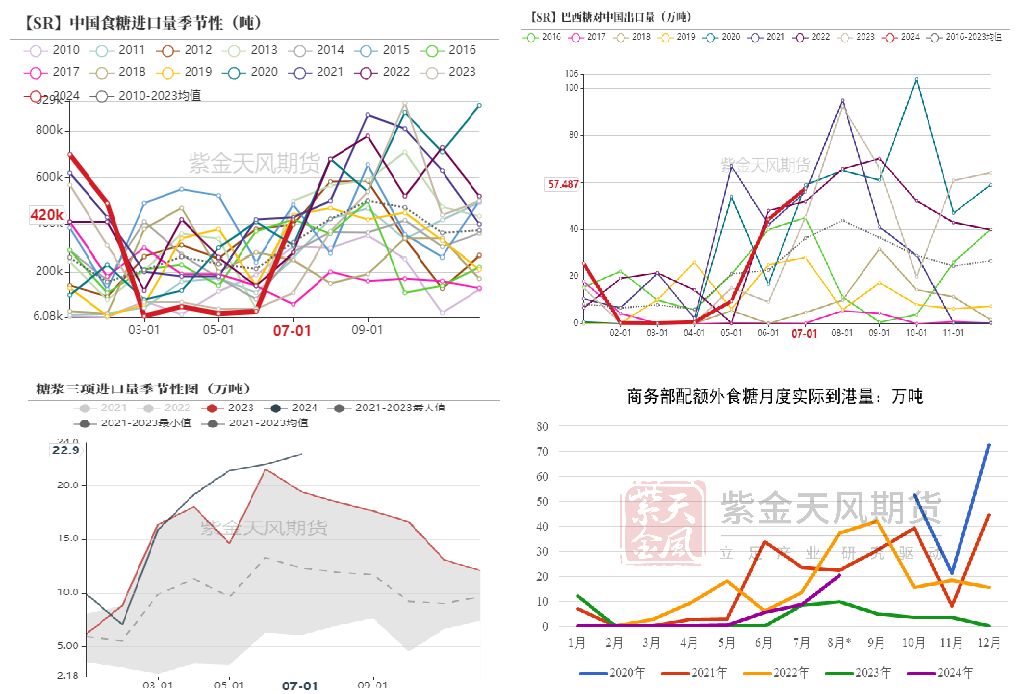

2024年7月份我国进口食糖42.18万吨,同比增加31.07万吨,增幅279.66%;1-7月份我国累计进口食糖172.39万吨,同比增长51.55万吨,增幅42.66%。

从6月份开始,配额外进口糖放量。商务部:7月实际到港8.67万吨,下月预报到港20.23万吨。

8月巴西对中国出口量高达57.49万吨。

2024年7月我国进口糖浆和预混粉22.81万吨,同比增加3.48万吨,增幅17.99%。1-7月累计同比增13.44万吨,增12.90%。

我们看到多重口径显示,食糖进口开始大幅放量,且糖浆三项的进口在未来几个月内大概率都会维持在20万吨/月左右。考虑到配额内数量有限,除了糖浆外,我们更多关注配额外进口数据,预期9月进口转弱。

进口节奏预计9月后放缓

配合巴西出口高峰,预计整体进口节奏要到9月后才能放缓。

2024年配额内维持194.5万吨,当前配额内利润仍存,8月后约剩20万吨,数量非常有限;配额外许可证存量充足,重点在价差(2023估计配额外许可发放为305万吨)。

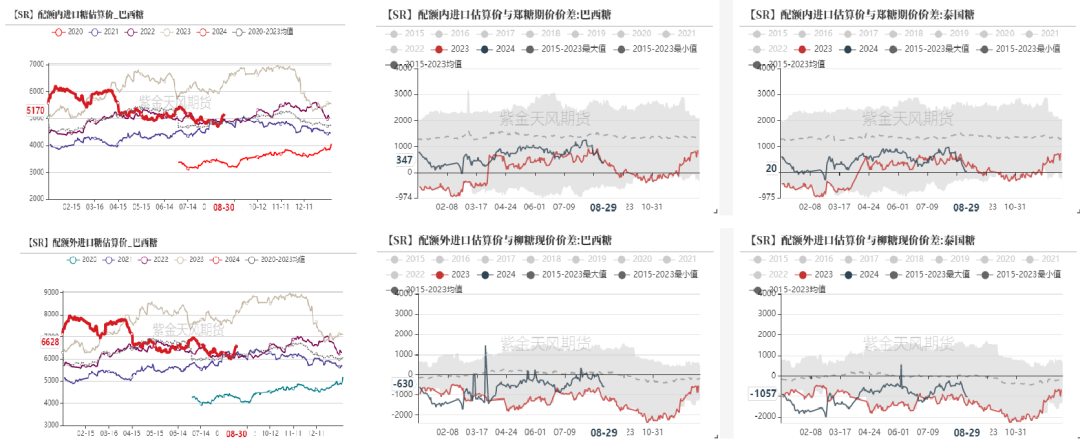

比较最具性价比的食糖

新季甜菜糖当前报价在5700元/吨,9月底开始上市。

糖浆三项的到岸完税价为3700元/吨左右,折糖价在5500-5600元/吨。

配额内巴西糖价在5170元/吨,为最优选择,但是预计年内配额已经所剩有限,9-10月基本用完,所以如果在不增发的情况下,很难用配额内锚定。

因此,当前01的锚定落在糖浆折糖。

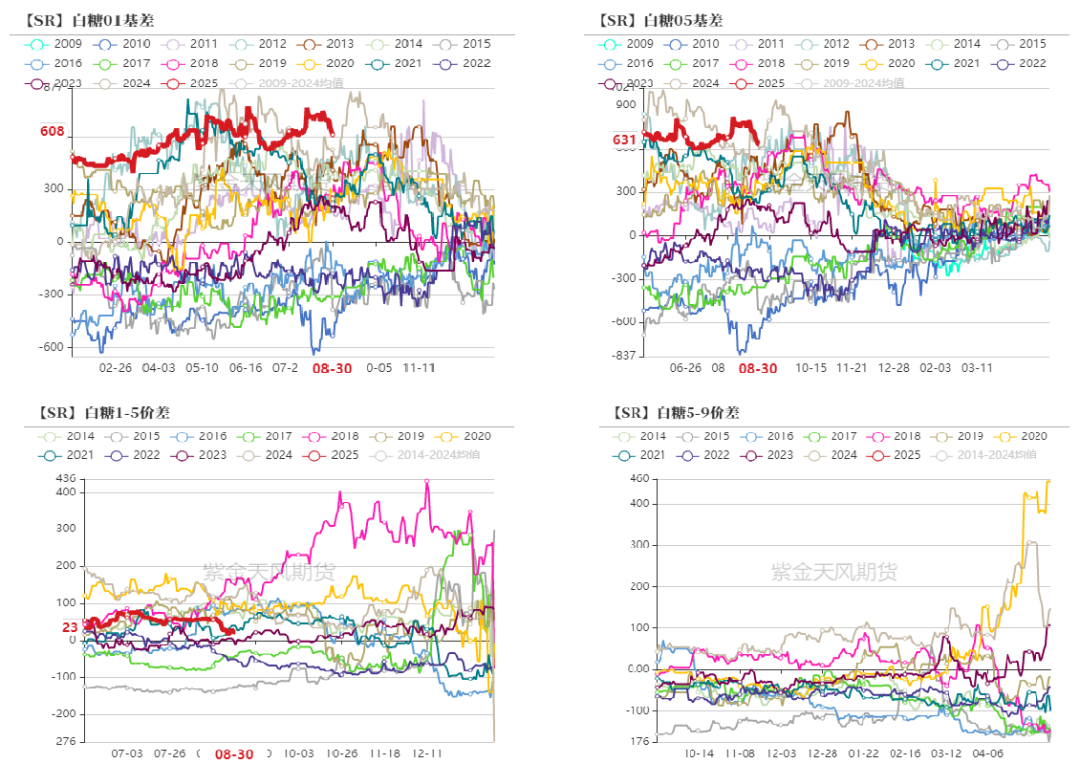

1-5大概率走向反套格局

由于国内现货价格仍然偏强,盘面基差处于高位震荡。四季度新季糖上市后,预计基差大幅收敛于甜菜糖现货。

月差方面,1-5价差低位震荡,按照季节性来看,后期走反套逻辑的概率较大。

内外在阶段性正套结束后,大概率再次走向反套格局。

怎么看四季度糖价?

海外:

海外的最大关注在巴西,本榨季关注最终产量,是否存在提前收榨而导致的减产。

巴西更长的维度,关注制糖比的边际变化,可能在下个榨季实现。

国内:

当前01的锚定落在糖浆折糖。风险点在于糖浆的进口政策,海关如果管控紧张,那么锚定将转移。

关注新季甜菜的收购市场价,可能在糖浆政策出现转换后,成为第二个锚定。

维持在四季度内外糖价整体偏弱的观点。

策略方面关注1-5反套、内外重新走扩的可能性(等待巴西定产的节点)。

数据来源:USDA等机构,紫金天风期货

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论