来源:聪明投资者

1、如果未来在一系列政策之下,能够把消费水平重新拉回名义GDP的水平。这应该是一个不亚于2020年到2021年的那三个“承接”因素,这就是长牛的基础。

2、目前的政策主要是下调存量房贷利率,这也是比较切中要害的。如果存量房贷利率下降,居民提前还款应该会大幅减少,也会释放相当一部分家庭的消费能力。

3、这一轮的上涨,本质上仍处在从低估状态拉回到正常状态的过程,目前来看还属于1倍标准差以内的区间。

4、利用中国的存量人口红利去做大消费和服务业;利用工程师红利,推动技术类行业的崛起;利用勤奋者回报,保持资本形成和再投资速度。

5、这一轮上涨非常像2019年一季度,内外因素叠加所带来的从基本面到流动性到风险偏好的变化。

以上是广发证券首席经济学家郭磊在昨天(10月29日)“2024宏利投资中国投资论坛”中分享的最新观点。

宏利投资是宏利金融集团旗下的全球财富和资产管理业务品牌,也是最早布局中国市场的外资金融机构之一。旗下宏利基金成立于2002年6月,是国内第一家获批合资转外资全资控股的公募基金公司。

在本次论坛中,郭磊就本轮股票市场快速上涨背后的宏观逻辑进行了细致的分析。

郭磊表示政策密切出台的背景在于经济增速放缓,名义GDP增长不足。

而本轮稳增长政策焦点集中在房地产、消费和广义社融三个方面,在郭磊看来,政策切入点非常精准。

对于股票市场的分析,郭磊通过对比历史数据和当前政策提出,本轮市场上涨与2019年的启动较为类似,但是否能够形成长牛,重点在于能否将消费水平重新拉回名义GDP水平。

聪明投资者(ID:Capital-nature)整理了本次交流的重点内容,分享给大家。

最近一个月,中国宏观经济政策密集出台,全球瞩目。

这一轮稳增长政策出台的背景到底是什么?怎样评价这一轮宏观经济政策的影响?

中国经济整体增速不低,对应的整体结构性机会还是偏多的,但9月26日的政府会议明确指出,中国经济出现了一些新的情况和问题。

主要在两个方面,

第一,中国的实际GDP同比增长达到了5.3%,高于市场预期,但二三季度放缓速度较快,二季度只有4.7%的增速,三季度是4.6%。

第二,剔除价格的影响,名义GDP的整体增长更低,前三个季度同比增长基本在4.1%左右。

企业盈利取决于量、价、利润率,今年以来名义GDP增长率不足,导致企业盈利有比较明显的压力。

这也是这一轮稳增长政策出台非常重要的背景。

这样一个经济短期压力怎么来的?

梳理今年年初以来的基调,我们可以把它归结为三个拉动因素、三个拖延因素。

先说三个拉动因素:

第一,出口。

中国今年的出口增长4%-5%,明显高于去年负增长的水平。

比如,新能源汽车、船舶以及一些高端装备的出口都不错。

第二,设备类销售和投资。

中国今年有一个政策叫设备更新,在设备更新上投入了比较多的财政资源。

所以,今年的通用设备、专用设备增速都比较快,在股市上也有一定的反映。

第三,中央项目基建。

比如,铁路有百分之十几的增速,水利有接近30%的增速。

三个拖累项目:房地产、消费、地方投资,也就是地方基建。

首先,房地产。

一个大的背景,中国人口周期的高峰已经过去,再叠加外部因素的冲击,所以对房地产的需求下行较快。

第二,消费。消费和房地产调整有关。

作为一个城市家庭,假如他的房子值1,000万,随着房价缩水,比如缩水到800万,他首先会减少大额消费,其次会提前还款,而提前还款就会对当期消费形成压力。

所以,今年农村消费者相对比较兴奋,越往城市消费越弱。

第三,地方政府投资。有化债的影响在。

去年下半年中国启动了新一轮的化债,这一轮化债有12个省市是重点,这12个省市差不多占中国整个基建的25%。

这就导致今年的地方基建处在一个相对偏弱的状况。

这里有一个高频数据,水泥既用于房地产也用于基建,也没有办法完全把它拆分出来,但实际上房地产用得很少,主要是基建。

所以从石油、沥青的开工率来看,今年一直在低位徘徊,这也证明在化债背景下,地方基建呈现出一定压力。

从这个角度去理解中国这一轮经济稳增长(政策),我个人的感受是,切入点非常准确。

我从2006年开始看宏观经济,稳增长每几年都会有一轮,但这轮稳增长还是有很大的不同。

9月份召开政治局会议,历史上第一次,也证明了对这一轮稳增长的重视。

政策切入点简单总结就是:地产、消费跟广义社融。而这就是经济短期的三个重点。

分别是什么政策?

首先,地产。

低了首付比例,扩大了白名单融资,放松了一、二线的限购,放开了专项债去收储。

此外,重新启动了棚改与货币化安置。

我在这里简单解释一下,不要小看前段时间刚刚公布的货币化安置100万套,这个事情的影响。

很多人跟我讲100万套是不是太少了?

2015年棚改是600万套,但当时的货币化安置比例是29.9%,大概只有180万套是货币化安置的。

跟这次的100万套,大致在一个类似的量级,而且这次的100万套锚定在一二线城市,整个价值量应该会更大。

其次,消费。

目前的政策主要是下调存量房贷利率,这也是比较切中要害的。

为什么消费目前相对偏弱?主要是居民部门的预期下降,如果存量房贷利率下降,居民提前还款应该会大幅减少,也会释放相当一部分家庭的消费能力。

最后,广义社融,也就是货币政策的放松跟财政的放松。

关于这一点,大家都盯着货币政策,也就是降息、降准。

但我个人更加关注9月24日晚金融监管总局出台的文件,相当于放松了金融政策。

货币政策相当于有多少钱从央行放出来,金融政策相当于这些钱在这些条件下可以去使用,如果货币政策放松,金融政策偏紧,信贷还是很难放出来的。

9月24日晚上的文件保定,第一,续贷的条件;第二,信贷审批的条件。

这对后续新增信贷额的影响会比较大。

此外,这一轮财政政策的放松,框架比数字更重要。

从框架上来讲,财政主要扩充三块。

第一,今年的预算缺口。

财政部明确表示,通过采取综合性措施,实现全年预算目标。

简单算一下,第一本账的缺口大概在1.3万亿左右,这是财政首先能拿出来的第一块资源。

第二,财政政策主动出击稳增长。

包括使用往年的债务余额结存限额,目前已宣布完成4000亿元特别国债的发行,支持国有大型商业银行补充资本。

90年代那一次发行特别国债补充资本金,当时是2,700亿,今年比当初的规模更大。

第三,协助化债,也就是财政部主动扩张,帮助地方政府去化债,让地方政府可以轻装上阵。

这一块依然没有数字,但财政部有一句话:“这轮化债是近年以来力度最大的一次”。

去年协助化债的资金将近2万亿,今年是1.2万亿,两年平均1.7万亿,如果未来的规模比这次更大,按照三年大概的时间,可以大体算一下它最低的体量。

所以,这一次财政政策确实是真金白银的在放松,后续应该会带来一定的效果。

简单来说,这轮政策焦点非常准确,房地产、消费和广义社融,还有我刚才特别提示了金融政策的放松以及财政政策的扩张。

进一步谈一下对于权益资产的看法。

在9月底的这一轮快速上涨,A股整体处于一个折价状态。

股票的定价取决于企业盈利的基本面,企业盈利可以进一步拆分为量、价、利润率三块,所以它取决于整个经济量和价格的增长,也就是名义GDP。

所以,可以发现一个最简单的规律,名义GDP的年均复合增速和Wind全A的年均复合增速在历史上大致吻合。

比如,从2005年到2019年,中国名义GDP年均复合增长率是12.8%,Wind全A的年均复合增长率是12.2%,大体一致。

但2020年至今,中国名义GDP年均复合增长率大概在5.8%,但同期Wind全A的年均复合增长率只有2.7%(截至 9月底),低于同期名义GDP。

所以,相对于经济基本面存在低估。

我理解的主要原因是对增长前景预期的不确定。

所以,随着经济明朗化,首先需要完成的一个过程就是把股市的回报率,重新拉回到名义GDP复合增长率的状态,这是最简单的一个标准。

我们可以通过“估值宏观偏离度”指标来观测市场位置。

P/E代表股市的估值高低,名义GDP代表经济的基本面或者企业盈利的基本面。

“P/E-名义GDP增速”就代表着相对于经济基本面来说,股市到底贵不贵。

观测历史情形,在1倍标准差以内都属于相对安全的位置。

而这一轮的上涨,本质上仍处在从低估状态拉回到正常状态的过程,目前来看还属于1倍标准差以内的区间。

为什么这一波股市为什么会起来?

我把它归结为四个原因,

第一,海外“降息+不衰退”。

从历史上来看,欧美一般是降息但是衰退,比如2001年、2009年,新兴市场的资产很难有独立的表现,因为全球经济衰退的压力会成为阴影。

但如果海外“降息+不衰退”,比如2019年,股票市场就处在一个还不错的状态,我们再次进入了这样一个状态。

第二,财政政策、货币政策、金融政策、房地产政策叠加,导致短期增长预期出现了变化。

第三,资本市场在这次稳增长中扮演了重要角色,9月24日的一揽子政策包含了稳定股市的政策,这会带来风险资产溢价的产生。

第四,9月26日政治局会议号召“三个区分开来”,“为担当者担当,为干事者撑腰”,这应该是这一轮的化债防风险后,第一次向地方政府释放积极的信号,意味着对经济增长未来3-5年的预期有所变化。

四个因素一起带动股票市场从折价逐渐回归正常。

如果跟历史相比较,我个人倾向于更像2019年年初。

在2019年初的一个多月时间里,A股一度上涨30%。

当时我有一篇报告《本轮牛市的五大宏观背景及其演变趋势》,是在2019年一季度写的。

当时总结了股市上涨的五个背景:

第一,美联储紧缩周期触顶,新兴市场资产进入“舒适区”;

第二 ,财政支出前移推动基建启动、稳增长和减税降费导致企业预期好转;

第三,货币环境偏宽,信用条件修复;

第四,资本市场战略定位的确认;

第五,中美经贸关系磋商的进展。

大家会发现,除了第五点跟现在不太一样,前面四点是高度相似的。

所以,我理解这一轮上涨非常像2019年一季度,内外因素叠加所带来的从基本面到流动性到风险偏好的变化。

但注意,2019年那一波涨到2021年,它是一个真正意义上的长牛。

当时的Wind全A,从2019年年初起来,中间调整了一轮,后面并没有真正的下去,震荡上行到2021年底。

当时长牛形成的背景,有三个“承接”因素较为关键。

第一,2020年以后,全球的财政、货币政策放松,我们也出了一系列稳定经济增长的政策。

第二,2020年四季度之后,海外的供应链被打乱,中国制造业以它强大的能力承担了全球供应链这一角色,出口开始剧烈往上走,2021年同比增长30%。

第三,2021年下半年开始,政策开始讲“双碳”的大逻辑,地方关于新能源的投资开始增加。

这是,这三年牛市很重要的背景。

大家可以看到,启动因素一样,但2019年到2021年长牛的关键是后续三个因素的承接。

所以,能不能形成类似于2020年到2021年的“承接”比较关键。

我个人认为有一个机会:把目前偏低的消费重新拉上去。

中国今年的消费是非常低的,全球所有的城市经济,消费的复合增长率基本上都是在名义GDP附近。

如果未来在一系列政策之下,能够把消费水平重新拉回名义GDP的水平,这应该是一个不亚于2020年到2021年的那三个承接因素,这就是长牛的基础。

能做到吗?

我简单谈一点,要推动名义GDP进一步向潜在中枢回归。

因为,无论是地方政府的收入,企业盈利还是居民收入,本质上取决于名义GDP增长。

中国潜在名义GDP应该有多少?

首先实际GDP部分各方的理解应该差不多,中国发展到目前的阶段,实际GDP大体在5%附近,低一点应该在4.7%、4.8%。

中国目前购买力平价下的人均GDP,已相当于1991年的美国、1997年的德国、2005年的韩国,而这些经济体在这一发展阶段,实际GDP/通胀中枢(平减指数)大致在2倍左右。

这意味着如果实际GDP增速在4.8%的水平,对应的潜在名义GDP大约在6.5%-7%,目前四点几是不够的。

中国企业的ROE本身是不高的,我曾经统计过上市公司的ROE,发现是低于同期美国、欧洲和东南亚,跟日韩差不多。

从全球比较来看,东亚经济体ROE整体并不高,这一点可能和资本形成密度有关。

大量的储蓄最终转化为投资,导致任何一个行业竞争都非常激烈,压低了ROE。

而高名义GDP增速是低ROE的内生补偿机制。

从这个角度来说,如果能把预期给拉起来,股市本就应该有一个向上的反应。

此外,还要提示一个点。

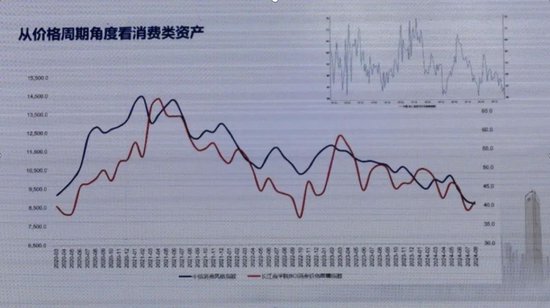

虽然这段时间市场的关注点都在科技类资产,但从基本面角度,还是要提示一下消费的位置。

红色的线是长江商学院做的BCI中国消费价格前瞻指数,蓝色的线是中信消费风格指数,它与消费价格指数走势基本同步。

2021年以来,消费价格经历了接近4年的量价调整,价格震荡向下。

本轮BCI消费品价格前瞻指数低点,7月读数38.8,8月小幅反弹,已经靠近于经验底部位置。

随着存量房贷利率下降,明年部分城市家庭的消费能力应该可以释放出来。

并且,随着稳增长,名义GDP好转也会带来消费意愿的上升,而股市和楼市变化所带来的财富效应也会最终作用于消费者。

所以,从自上而下一个角度,我们建议可以关注中国消费资产的机会。

最后,再拉长一点时间,看未来的10年到20年。

我一直喜欢一句话:看短期用“显微镜”,长期用“望远镜”。

短期要看得足够细,长期看整个历史维度,会发现决定经济演进的往往是其中的一两条主逻辑,其他很多问题都是细分问题,并不是不对,而是不关键。

中国经济发展到现在,很多要素优势已经不太明显了,但有三点要素优势依然存在。

第一,中国依然有非常庞大的存量人口,虽然增量速度并不快,但14亿的存量依然非常庞大。

第二,工程师红利,中国每年有1000多万大学毕业生,其中将近一半的人是理工科专业,且中国接受高等教育的人口达到2.5亿,这意味着人力资本在不断累积,它所带来的效率会反映在长期增长过程之中。

第三,东亚文化,特别是中国文化,有很强的延时满足特征,这对应着非常高的储蓄率。

从这些角度来看,中国经济应该怎么做才会更好?

首先,所有要素都要得到充分利用。

利用中国的存量人口红利去做大消费和服务业;利用工程师红利,推动技术类行业的崛起;利用勤奋者回报,保持资本形成和再投资速度。

也就是所有行业都要得到比较充分和均衡的发展,整体的经济优势就可以得到长足发挥。

从这个角度大家看这次政治局会议,

首先,一开始就很强的“总量标准为先”的导向,先要把经济总量给稳住。

第二,呈现出一个很强的提高增长广谱性的姿态,包括地产商的稳增长风向标;稳消费当中以总增长的重点;包括现在很多省市开始齐发展生产型服务业,过去几年扎堆在高技术领域。

第三,对于投资的速度,对投资的定位,也有一些不同的信号。

从这个角度来讲,未来中期的经济增长预期,可以在这三个要素得到充分利用的情况下,有一个新的变化,这一点我们有待于未来继续观察。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论