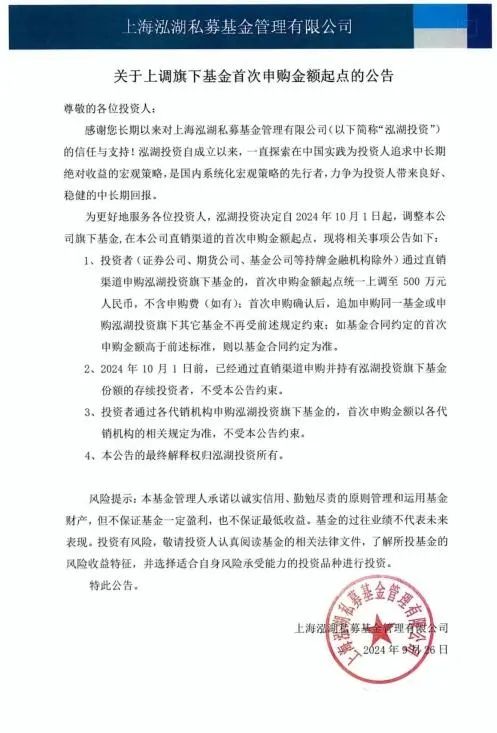

近日,记者采访获悉,泓湖投资发布公告称,直销客户首次申购金额起点统一上调至500万元。该私募此时提高申购基金门槛,引发了市场高度关注。泓湖投资相关人士称,提高门槛主要原因在于希望更好地服务投资人和合作渠道。

宏观策略产品吸金的同时,今年诸多头部私募开始拓展多资产、全球配置能力,并提升宏观研究水平。在业内人士看来,当前宏观背景下,私募需要在多个市场中找机会,方能为投资人提供稳健的绝对收益。从资产配置层面来看,当前中国权益资产的投资机会更具性价比。

知名私募提高基金申购门槛

近日,泓湖投资发布公告称,自10月1日起,投资者通过直销渠道申购公司旗下基金的,首次申购金额起点统一上调至500万元。

对于提高基金申购门槛的原因,泓湖投资表示:“公司成立以来,一直探索在中国实践为投资人追求中长期绝对收益的宏观策略,力争为投资人带来良好、稳健的中长期回报。为更好地服务各位投资人和合作渠道,公司决定提升直销申购门槛。”

记者查询私募排排网数据发现,截至9月20日,泓湖投资旗下一只披露净值的产品今年以来收益率超50%,备案新产品数量为12只。

“组团”强化多资产配置能力

记者采访获悉,部分私募正是凭借对宏观环境的准确判断和多资产配置能力,今年以来获得了亮眼业绩。

“今年以来,泓湖投资组合中重点配置了A股红利板块、债券资产以及美股科技板块,实现了各类资产之间的收益强化。近几年各市场的机会呈现极强的结构性分化特征,因此对宏观大势的深度研究以及多资产、多市场配置能力显得尤为重要。”一位渠道人士分析。

据悉,多家私募正在抓紧“补功课”。

记者采访获悉,知名宏观经济学家陶冬9月加入知名私募淡水泉,任淡水泉(香港)总裁,陶冬加入淡水泉后,将从全球宏观研究视角赋能投资和客户服务工作。

沪上某头部债券策略私募今年还大举招募股票策略相关人才,后续将布局量化多头、主观多头等多种策略。一位主观多头策略私募创始人也称,今年投研团队拓展到全球市场进行布局,韩国、日本等地的股市也被纳入研究范畴。

多位百亿级私募创始人表示,从全球资管巨头的发展路径来看,多资产、多策略的储备必不可少,经过多轮市场周期的洗礼,未来将有越来越多的头部私募朝着大型资管机构的方向进化与成长。

当前权益资产受青睐

站在当下,大类资产配置应该向何处去?权益资产,成了诸多私募的“第一选项”。

泓湖投资创始人梁文涛认为,中国权益资产的性价比已经显现。“9月24日发布的一系列关于降低存量房贷利率、降准、创设结构性货币政策工具支持资本市场等政策,是股票市场的一剂‘强心针’,精准切中市场担忧,经济修复的悲观预期有望扭转,从而带动A股市场有所表现。从具体投资机会来看,基本面良好、现金流充裕、分红意愿高的大盘蓝筹股仍是重点布局方向。”

畅力资产董事长宝晓辉也分析称,近期连续出台的积极政策有助扭转投资者之前的悲观预期,股市情绪将得到阶段性修复。尤其是在降息周期下,市场流动性将逐步改善,A股市场有望迎来反弹。

从具体投资机会来看,宝晓辉更看好券商和科技板块。她分析称,一方面,股市反弹和成交量回升将直接利好券商的经纪业务,资本市场的改革和创新政策也将为券商的其他业务,如投资银行、资产管理等带来新的发展机遇;另一方面,随着产业结构的升级,政策对科技板块的支持力度不断加大,云计算、大数据、人工智能、区块链等技术的应用正在加速拓展,相关企业具备较大成长空间。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨赐

发表评论